Случается, что заработок работника-алиментщика невелик. Причины могут быть разными: неполная занятость, социальный отпуск, прогулы без уважительной причины или простой. В таком случае нанимателю важно верно определить алименты за текущий месяц и, как правило, соблюсти баланс между минимальным размером алиментов и максимальным размером возможных удержаний с работника. Рассмотрим для таких условий необходимый цикл расчетов при уплате алиментов на троих несовершеннолетних детей, если с части выплат работнику они не взыскиваются, а наряду с алиментами следует удержать расходы за их перевод бывшей жене.

Ситуация

В соответствии с определением о судебном приказе и предписанием судебного исполнителя организации в пределах 70% заработка и иных доходов работника следует удерживать алименты на троих несовершеннолетних детей (других детей и иждивенцев у работника нет) — 50% от дохода.

Удержанные алименты надлежит перечислять взыскателю — бывшей жене работника на карт-счет (размер комиссионного вознаграждения банку за перечисление составляет 1,5% от суммы).

Работнику с неполной занятостью (0,5 ставки установлены по желанию работника при трудоустройстве) за отработанные в июне дни начислена зарплата в сумме 310 руб. (в том числе по тарифному окладу — 250 руб., премия — 60 руб.). Также за июнь работнику начислена компенсация за износ личного автомобиля, используемого в служебных целях, — 30 руб. Организация является для работника местом основной работы.

Срок выплаты зарплаты в организации — 10-ое число следующего месяца. Вместе с зарплатой выплачивается и компенсация за износ личного автомобиля. Выплата аванса не производится.

Рассчитываем алименты за июнь из фактического заработка работника

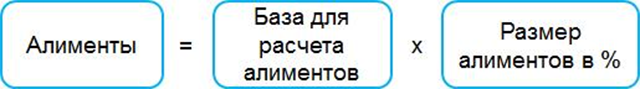

Сумму алиментов на этом этапе определяют как произведение базы для их расчета и размера алиментов в процентах <*>:

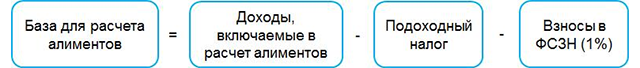

База для расчета алиментов — это начисленные “алиментщику” доходы, включаемые в расчет алиментов согласно Перечню N 1092, за вычетом исчисленных из них подоходного налога и страховых взносов в ФСЗН (1%) <*>:

Перечень доходов, из которых удерживают алименты, включает в себя зарплату, в том числе надбавки, доплаты, регулярные или периодические премии, предусмотренные системой оплаты труда <*>.

Вместе с тем определен ряд доходов, из которых взыскивать алименты не допускается. Это, к примеру, компенсации за использование личного имущества работника в служебных целях, за подвижной и разъездной характер работы, за служебные командировки, определенные виды матпомощи <*>.

В нашем случае работнику начислены зарплата и компенсация за износ личного автомобиля, используемого в интересах нанимателя. Зарплата участвует в расчете алиментов, а компенсация — нет.

Подоходный налог исчисляют по общеустановленным правилам: исходя из облагаемых доходов и налоговых вычетов, на которые работник имеет право <*>.

Страховые взносы в ФСЗН в общем случае исчисляют в размере 1% от доходов с учетом выплат, на которые взносы не начисляются, и ограничения пятикратной величиной средней зарплаты работников в республике <*>.

В рассматриваемой ситуации компенсация за износ используемого в интересах нанимателя личного автомобиля не включается в расчет алиментов, взносы в ФСЗН на нее не начисляются, но подоходным налогом она облагается <*>.

Отметим, если работнику начислены выплаты, из которых алименты не взыскиваются, но которые облагаются подоходным налогом и (или) на которые начисляются взносы в ФСЗН (1%), то эти “зарплатные налоги” для целей определения базы для алиментов придется рассчитать отдельно. Если же все начисленные работнику-алиментщику доходы входят в Перечень, то специальных расчетов в части подоходного налога и взносов в ФСЗН (1%) для целей удержания алиментов проводить не понадобится.

В нашем случае для целей расчета алиментов подоходный налог нужно рассчитать отдельно, например, с помощью пропорции.

Представим порядок расчета алиментов из фактического заработка работника для рассматриваемой ситуации.

| Показатели | Сумма |

| Доход за июнь | 340 руб.

(310 руб. + 30 руб.) |

| Доход за июнь, включаемый в расчет алиментов | 310 руб. |

| Подоходный налог с общего дохода <*> _____________<*> Поскольку налогооблагаемый доход работника за месяц не превысил 709 руб. (310 руб. < 709 руб.), ему предоставляется вычет в размере 117 руб. Также работнику как родителю троих несовершеннолетних детей на каждого из них предоставляют стандартный налоговый вычет в размере 65 руб. <*>. |

3,64 руб.

((340 руб. — 117 — 65 руб. x 3) x 13%) |

| Подоходный налог с дохода, включаемого в расчет алиментов | 3,32 руб.

(3,64 руб. x 310 руб. / 340 руб.) |

| Страховые взносы в ФСЗН (1%) с дохода, включаемого в расчет алиментов | 3,10 руб.

(310 руб. x 1%) |

| База для расчета алиментов | 303,58 руб.

(310 руб. — 3,32 руб. — 3,10 руб.) |

| Сумма алиментов, исчисленная из фактических доходов работника | 151,79 руб.

(303,58 руб. x 50%) |

Проверяем соблюдение минимального размера алиментов в месяц и определяем причитающуюся взыскателю сумму алиментов за июнь

В отношении работников-алиментщиков наниматель обязан контролировать минимальный размер алиментов в месяц. Независимо от фактического рабочего графика алиментщика при уплате алиментов на одного ребенка их минимальный размер в месяц не может быть ниже 50% бюджета прожиточного минимума в среднем на душу населения (далее — БПМ), на двоих — 75% БПМ, на троих — 100% БПМ <*>.

В рассматриваемой ситуации работник уплачивает алименты на троих несовершеннолетних детей, соответственно их размер за июнь не может быть ниже 246,78 руб. Алименты, исчисленные из фактического заработка работника, меньше этой величины (151,79 руб. < 246,78 руб.), поэтому алименты за июнь причитаются взыскателю в сумме 246,78 руб.

Определяем максимальный размер удержаний

Производить удержания из дохода работника допустимо в пределах установленного максимального размера. При уплате алиментов на несовершеннолетних детей максимальный размер алиментных удержаний не должен превышать 70% зарплаты и приравненных к ней доходов, уменьшенных на исчисленные подоходный налог и страховые взносы в ФСЗН (1%) <*>.

Для его расчета принимается сумма начисленного работнику заработка и иного дохода с учетом установленных ограничений, уменьшенная на исчисленные из этой суммы 4подоходный налог и страховые взносы в ФСЗН <*>.

В нашем случае максимальный размер удержаний составляет 212,51 руб. ((310 руб. — 3,32 руб. — 3,10 руб.) x 70%).

Определяем сумму каждого вида удержания в пределах максимального размера

В рассматриваемой ситуации минимальная сумма алиментов (246,78 руб.) превысила допустимый максимум удержаний (212,51 руб.). При этом напомним, что кроме алиментов из доходов работника удерживаются расходы по их переводу взыскателю <*>. Такие расходы удерживаются одновременно с алиментами в пределах максимального размера удержаний.

Для того чтобы соблюсти баланс и определить сумму алиментов, допустимую к удержанию с учетом расходов за их перевод взыскателю в пределах максимального размера удержаний, можно воспользоваться следующей формулой:

а = 212,51 x 100% / (100% + 1,5%),

где а — сумма алиментов, допустимая к удержанию в пределах ограничения по максимальному размеру, руб.;

1,5 — расходы за перевод алиментов взыскателю, %.

Так, в нашем случае при выплате алиментщику дохода за июнь удерживаются и перечисляются:

— алименты взыскателю — 209,37 руб.;

— комиссионное вознаграждение банку — 3,14 руб. (209,37 руб. x 1,5%).

В таком случае из дохода работника за июнь нанимателю следует удержать сумму 212,51 руб. (209,37 руб. + 3,14 руб.), т.е. максимальная сумма удержаний не будет превышена.

Определяемся с задолженностью по алиментам

Не считается задолженностью работника недоплата по алиментам, если она образовалась в связи с простоем или иными обстоятельствами, имевшими место по независящим от него причинам. В таких случаях удержание алиментов производится в установленных размерах (25%, 33%, 50%) от фактического заработка, а недополученные по сравнению с минимальным размером алиментов суммы алиментов компенсирует наниматель с заимствованием средств у ФСЗН или без такового <*>.

В нашем случае ситуация иная. Работник, обязанный судом уплачивать алименты на троих детей, изначально и по своей инициативе трудоустроился в организацию на работу в режиме неполного рабочего времени. При таких условиях работы оплата труда производится пропорционально отработанному времени или в зависимости от выработки <*>. Из-за невысокого заработка алименты за июнь были назначены нанимателем в большем размере, чем 50% фактического дохода работника, а именно в размере 100% БПМ. Разница между минимальным размером алиментов и допустимым размером удержаний с работника (70% дохода) привела к тому, что взыскателем недополучены алименты за июнь в сумме 37,41 руб. (246,78 руб. — 209,37 руб.).

Как видим, недоплата алиментов взыскателю произошла по причинам, зависящим от работника, и связана с применением нанимателем правил и ограничений, установленных законодательством. Соответственно сумма недоплаты (37,41 руб.) является задолженностью работника перед взыскателем и подлежит удержанию при следующей выплате дохода алиментщику (разумеется, при соблюдении ограничения по максимальному размеру удержаний) <*>.

В ситуации, когда и в последующих месяцах заработок алиментщика будет по каким-либо причинам опять низким (например, из-за болезни, прогулов) и максимальный размер удержаний не позволит удержать положенный минимум алиментов за очередной месяц с учетом недополученной взыскателем суммы алиментов за июнь, задолженность перед взыскателем будет накапливаться за алиментщиком. Учитывать эту задолженность и контролировать ее погашение должен наниматель <*>.

Определяем срок перечисления алиментов

Производить перечисления удержанных по исполнительным документам сумм взыскателю надлежит в трехдневный срок со дня выплаты доходов работнику <*>. Отсчет трехдневного срока начинается со следующего дня после выплаты дохода. Нерабочие дни, установленные актами законодательства, в этот срок не включаются <*>.

В рассматриваемой ситуации удержанные с дохода работника алименты в сумме 209,37 руб. следует перечислить взыскателю не позднее 15.07.2020.

Читайте этот материал в ilex >>

*по ссылке Вы попадете в платный контент сервиса ilex