На сайте pravo.by опубликован Закон от 30.12.2022 N 230-З «Об изменении законов по вопросам налогообложения» (далее — Закон N 230-З). Рассмотрим основные изменения в земельном налоге с 01.01.2023.

1. Существенные корректировки в земельном налоге

1.1. Исчисление земельного налога и подача декларации

Начиная с налогового периода 2023 г. земельный налог исчисляют не организации, а налоговые органы. Причем налог рассчитывают по истечении календарного года, а не наперед, как ранее (п. 1 — 5 ст. 244 НК, п. 133 ст. 2 Закона N 230-З).

Не позднее 30 января года, следующего за истекшим налоговым периодом, организации получают от налоговых инспекций на портале МНС декларацию по земельному налогу за истекший налоговый период, предварительно заполненную на основании сведений о земельных участках за истекший налоговый период (далее — предварительно заполненная декларация), которые имеются в налоговых органах.

Организации, получившие предварительно заполненную декларацию, не позднее 20 февраля года, следующего за истекшим налоговым периодом, при необходимости вносят в нее изменения и (или) дополнения, подписывают декларацию электронной цифровой подписью (далее — ЭЦП) и направляют ее обратно в налоговый орган.

Движение годовой предварительно заполненной декларации:

Предварительно заполненную декларацию налоговые инспекции не направляют:

— организациям, в отношении которых в соответствии с законодательством об экономической несостоятельности (банкротстве) применяются процедуры экономической несостоятельности (банкротства), за исключением процедуры санации;

— организациям, находящимся в процессе ликвидации (прекращения деятельности);

— организациям при отсутствии у них земельных участков, являющихся объектом налогообложения;

— организациям, указанным в ч. 1 п. 12 ст. 243 НК, при отсутствии у таких организаций органов управления;

— крестьянским (фермерским) хозяйствам, которые по п. 1 ст. 384 НК освобождаются от налогов, сборов (пошлин).

Таким образом, организации самостоятельно не исчисляют земельный налог за 2023 г. и не представляют декларацию по сроку не позднее 20.02.2023. Налог за указанный год рассчитает инспекция МНС и не позднее 30.01.2024 вышлет в адрес организации предварительно заполненную декларацию за 2023 г. Не позднее 20.02.2024 организация должна вернуть подписанную декларацию налоговой.

Движение предварительно заполненной декларации за 2023 г.:

Если после 20 февраля года, следующего за истекшим налоговым периодом, инспекция МНС получит новые или отличные от уже имевшихся сведения о земельных участках за истекший налоговый период, она направит организациям на портал МНС предварительно заполненную декларацию (уточненную предварительно заполненную декларацию), сформированную с учетом новых сведений. Срок направления — не позднее 10 рабочих дней со дня поступления новых сведений.

В свою очередь, организации не позднее 10 рабочих дней со дня получения такой предварительно заполненной декларации при необходимости вносят в нее изменения и (или) дополнения, подписывают ЭЦП и направляют ее обратно в налоговый орган.

Движение уточненной предварительно заполненной декларации:

Обратите внимание!

Независимо от получения от налогового органа предварительно заполненной декларации организации самостоятельно представляют декларацию по земельному налогу:

— при их ликвидации, реорганизации — в порядке, установленном ст. 44 и 45 НК;

— необходимости внесения изменений и (или) дополнений в декларации, представленные за истекший налоговый период, — в порядке, установленном ст. 40 НК.

Предусмотрено обязательное представление организациями в инспекцию МНС уведомлений о земельных участках, с учетом которых налоговый орган будет исчислять земельный налог. Срок их подачи — не позднее 1 декабря текущего налогового периода. В том числе это:

— уведомление о передаче бюджетными организациями в аренду (иное пользование) капстроений (их частей), расположенных на земельных участках;

— уведомление о земельных участках, части которых имеют разное функциональное использование (разные виды оценочных зон) и разные ставки налога;

— иные установленные сведения.

Кроме того, в указанный выше срок организации вправе представить уведомления:

— о земельных участках, по которым применяются льготы по земельному налогу;

— земельных участках, в отношении которых для организаций установлены увеличенные (уменьшенные) ставки налога по решениям местных Советов депутатов;

— земельных участках, по которым организации вправе применить понижающие коэффициенты к годовой ставке земельного налога;

— фактическом использовании земельных участков с нарушением законодательства (предоставленных во временное пользование и своевременно не возвращенных, самовольно занятых землях, земельных участках, находящихся в госсобственности, которые получены в аренду и своевременно не возвращены).

1.2. Уплата земельного налога

Введена авансовая уплата земельного налога в течение налогового периода и его уплата по итогам истекшего налогового периода (п. 6 ст. 244 НК, п. 133 ст. 2 Закона N 230-З).

Обратите внимание!

Авансовые платежи в течение налогового периода не уплачивают:

— бюджетные организации;

— плательщики единого налога для сельхозпроизводителей.

Организации определяют авансовые платежи в размере 1/4 суммы земельного налога, исчисленной за предыдущий налоговый период.

Иной порядок определения аванса предусмотрен для уполномоченных лиц, указанных в ч. 2 п. 12 ст. 243 НК (далее — уполномоченные лица), по обязательствам организаций из ч. 1 п. 12 ст. 243 НК при отсутствии у них органов управления. Они определяют авансовые платежи исходя из размера сумм земельного налога, фактически полученных от нанимателей или собственников жилых помещений, нежилых помещений, машино-мест в жилых домах.

Установлены следующие сроки уплаты организациями авансовых платежей: не позднее 22 мая, 22 августа, 22 ноября текущего налогового периода.

Обратите внимание!

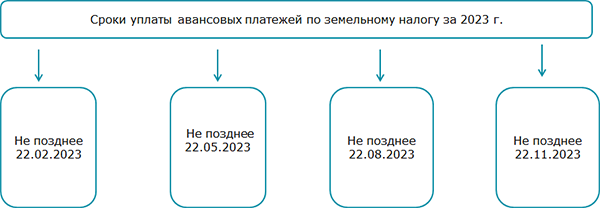

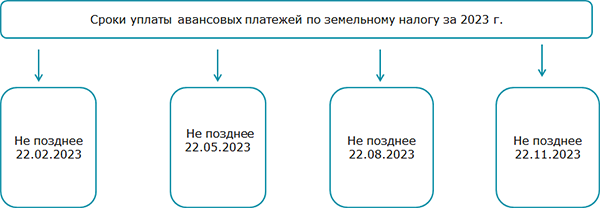

На 2023 г. принята переходная норма по уплате авансовых платежей. В 2023 г. независимо от указанных выше порядка определения авансов и сроков их уплаты организации уплачивают авансовые платежи не 3 раза, а 4 раза в размере 1/4 суммы земельного налога, исчисленной за предыдущий налоговый период, проиндексированной с применением прогнозных индексов роста потребительских цен на текущий налоговый период. Сроки уплаты авансов — не позднее 22.02.2023, 22.05.2023, 22.08.2023, 22.11.2023. По сроку не позднее 22.02.2024 нужно будет заплатить разницу между годовой суммой земельного налога по декларации за 2023 г. и авансовыми платежами.

Такой порядок уплаты авансов не распространяется на бюджетные организации, плательщиков единого налога для сельхозпроизводителей и уполномоченных лиц, указанных в ч. 2 п. 12 ст. 243 НК (подп. 5.3 ст. 5 Закона N 230-З).

Сроки уплаты организациями (кроме бюджетных, плательщиков единого налога для сельхозпроизводителей, уполномоченных лиц, указанных в ч. 2 п. 12 ст. 243 НК) авансовых платежей по земельному налогу за 2023 г.:

Земельный налог по итогам истекшего налогового периода уплачивают не позднее 22 февраля года, следующего за истекшим налоговым периодом:

— организации — в размере разницы между суммой земельного налога, подлежащей уплате за истекший налоговый период, и авансовыми платежами за указанный налоговый период;

— бюджетные организации, плательщики единого налога для сельхозпроизводителей — в размере исчисленной суммы земельного налога за налоговый период;

— уполномоченные лица по обязательствам организаций из ч. 1 п. 12 ст. 243 НК при отсутствии у них органов управления — в размере разницы между фактически полученными от нанимателей или собственников жилых помещений, нежилых помещений, машино-мест в жилых домах суммами земельного налога и авансовыми платежами за указанный налоговый период.

Общий порядок и сроки уплаты земельного налога:

———————————

<*> Не уплачивают бюджетные организации и плательщики единого налога для сельхозпроизводителей.

Сроки уплаты земельного налога за 2023 г. следующие:

— авансовые платежи — не позднее 22.02.2023, 22.05.2023, 22.08.2023, 22.11.2023;

— по итогу года — не позднее 22.02.2024.

Обратите внимание!

Декларацию по земельному налогу за 2022 г. обязаны представить либо внести в нее соответствующие изменения (подп. 5.1 ст. 5 Закона N 230-З) организации:

— на которых в IV квартале 2022 г. распространялись положения ч. 2 п. 7 ст. 243 НК — при переходе на общий порядок налогообложения либо на особый режим налогообложения с уплатой земельного налога;

— плательщики единого налога для сельхозпроизводителей, которые по итогам 2022 г. не выполнили условие по выручке, установленное п. 1 ст. 347 НК.

Срок подачи декларации — не позднее 20.02.2023.

Срок уплаты (доплаты) такими организациями земельного налога за 2022 г. — не позднее 22.02.2023 (подп. 5.2 ст. 5 Закона N 230-З).

1.3. Учет земельного налога при налогообложении прибыли

С 01.01.2023 все организации (в том числе и бюджетные) включают налог в затраты по производству и реализации товаров (работ, услуг), имущественных прав (далее — затраты). Исключение составляют установленные случаи.

Организации включают суммы земельного налога в затраты (п. 1, 2 ст. 245 НК, п. 134 ст. 2 Закона N 230-З):

— в квартале текущего налогового периода, на который приходится срок уплаты авансового платежа, — в сумме авансовых платежей;

— IV квартале текущего налогового периода, в котором производится корректировка нарастающим итогом затрат на сумму, определенную в виде разницы между суммой земельного налога, исчисленной за налоговый период, и суммой авансовых платежей за этот налоговый период.

Бюджетные организации и плательщики единого налога для сельхозпроизводителей учитывают земельный налог в затратах в IV квартале текущего налогового периода в размере суммы земельного налога, исчисленной за налоговый период.

2. Традиционные изменения в земельном налоге

2.1. Корректировка перечня земельных участков, освобожденных от земельного налога

С 01.01.2023 следующие изменения (п. 1 ст. 239 НК, п. 129 ст. 2 Закона N 230-З):

— отменено исключение по подп. 1.1 ст. 239 НК-2022.

Весь земельный участок, занятый материальными историко-культурными ценностями, включенными в Государственный список историко-культурных ценностей Республики Беларусь, по перечню таких ценностей, утвержденному Совмином, подлежит освобождению;

— дополнена и изложена в новой редакции льгота по подп. 1.9 ст. 239 НК-2022 в отношении земельных участков организаций культуры, санаторно-курортных и оздоровительных организаций.

Кроме земельных участков санаторно-курортных и оздоровительных организаций освобождаются и земельные участки иных организаций в части, которая используется обособленными подразделениями этих организаций для осуществления санаторно-курортного лечения и оздоровления населения.

В отношении льготы по земельным участкам организаций культуры конкретизировано, что заключение об отнесении юрлиц к организациям культуры будет выдавать Министерство культуры;

— изложена в новой редакции льгота по подп. 1.19 ст. 239 НК-2022.

Конкретизировано, в какой части земельного участка применяется освобождение;

— введена новая льгота в отношении земельных участков организаций, признанных в соответствии с законодательством банкротами, в отношении которых открыто ликвидационное производство.

Льготу применяют по квартал, в котором внесена запись в ЕГР об исключении организации из этого регистра.

2.2. Увеличение порога кадастровой стоимости земельного участка за 1 га для целей установления налоговой базы

Изменение размера порога выглядит так (п. 130 ст. 2 Закона N 230-З):

| Вид оценочной зоны земельного участка | Размер порога (в руб. за гектар) | |

| 2022 г. <*> | 2023 г. <**> | |

| Общественно-деловая зона для размещения автомобильных заправочных и газонаполнительных станций | 9228 | 11 018 |

| Общественно-деловая зона для размещения автомобильных рынков, игорных заведений | 6151 | 7344 |

| Общественно-деловая зона для размещения иных объектов | 33 551 | 40 060 |

| Производственная зона | 16 775 | 20 029 |

| Рекреационная зона | 18 452 | 22 032 |

| Жилая многоквартирная зона | 49 210 | 58 757 |

| Жилая усадебная зона | 24 606 | 29 380 |

———————————

<*> Подп. 6.5 — 6.11 ст. 240 НК-2022.

<**> Подп. 6.5 — 6.11 ст. 240 НК, п. 130 ст. 2 Закона N 230-З.

2.3. Индексация ставок земельного налога

С 01.01.2023 увеличены (п. 131, 194 ст. 2 Закона N 230-З):

— ставки земельного налога на земельные участки, по которым в качестве налоговой базы применяется их площадь, по всем оценочным зонам:

| Вид оценочной зоны земельного участка | Размер ставки (в руб. за гектар) | |

| 2022 г. <*> | 2023 г. <**> | |

| Общественно-деловая зона, производственная зона, рекреационная зона | 184,52 | 220,32 |

| Жилая многоквартирная зона | 12,32 | 14,71 |

| Жилая усадебная зона | 24,61 | 29,38 |

———————————

<*> Подп. 6.1 — 6.3 ст. 241 НК-2022.

<**> Подп. 6.1 — 6.3 ст. 241 НК, п. 131 ст. 2 Закона N 230-З.

— ставки земельного налога на земли сельхозназначения (приложения 3 и 4 к НК-2022, приложения 3 и 4 к НК, п. 197 ст. 2 Закона N 230-З);

— ставка на земли сельхозназначения, занятые капстроениями: 1,24 руб. за гектар вместо 1,04 руб. (п. 3 ст. 241 НК-2022, п. 131 ст. 2 Закона N 230-З).

2.4. Корректировка порядка определения налоговой базы

Ежегодно кадастровая стоимость земли, применяемая в качестве налоговой базы земельного налога, пересчитывается. На 01.01.2023 налоговая база для исчисления земельного налога за 2023 г. определяется по видам функционального использования земельных участков в следующем порядке (п. 3 ст. 5 Закона N 230-З):

— для общественно-деловой зоны — в белорусских рублях на дату оценки такой зоны;

— жилой усадебной (включая садоводческие товарищества и дачные кооперативы) и рекреационной зон — в белорусских рублях на дату оценки таких зон в сумме, проиндексированной с применением прогнозных индексов роста потребительских цен на 2022 и 2023 гг.;

— жилой многоквартирной зоны — в белорусских рублях на дату оценки такой зоны в сумме, проиндексированной с применением сложившихся индексов роста потребительских цен за 2021 г. и прогнозных индексов роста потребительских цен на 2022 и 2023 гг.;

— производственной зоны — в белорусских рублях на дату оценки такой зоны в сумме, проиндексированной с применением сложившихся индексов роста потребительских цен за 2019, 2020 и 2021 гг. и прогнозных индексов роста потребительских цен на 2022 и 2023 гг.

3. Изменения по земельным участкам, на которых отсутствуют капстроения

Законом N 141-З планировалось увеличение ставки земельного налога на коэффициент 3 в отношении земельных участков, на которых отсутствуют капстроения (абз. 9 п. 135 ст. 2 Закона N 141-З). Положения по их налогообложению должны были применяться с 01.01.2023.

По Закону N 230-З в упомянутые положения внесены корректировки. В частности, введено новое определение таких земельных участков (абз. 8 — 10 п. 3 ст. 238 НК, п. 128 ст. 2 Закона N 230-З):

| П. 132 ст. 2 Закона N 141-З | Абз. 8 — 10 п. 3 ст. 238 НК, п. 128 ст. 2 Закона N 230-З |

| Земельные участки, на которых отсутствуют капстроения — земельные участки, предоставленные организациям для строительства и (или) обслуживания капстроений (зданий, сооружений), на которых в течение трех лет с даты их предоставления:

не произведена госрегистрация создания последнего из возводимых капстроений (зданий, сооружений) (в случае, если они подлежат госрегистрации); не принято в эксплуатацию последнее из возводимых сооружений и передаточных устройств (в случае, если их госрегистрация не требуется) |

Земельные участки, на которых отсутствуют капстроения — земельные участки, предоставленные организациям для строительства и (или) обслуживания капстроений (зданий, сооружений), либо земельные участки, целевое назначение которых изменено на целевое назначение для строительства и (или) обслуживания капстроений (зданий, сооружений), на которых в течение трех лет с даты принятия решения о предоставлении земельного участка (если принятие такого решения не требуется — в течение трех лет с даты госрегистрации перехода прав на такой земельный участок) либо в течение трех лет с даты принятия решения об изменении целевого назначения земельного участка:

не произведена госрегистрация создания последнего из возводимых капстроений (зданий, сооружений) и (или) госрегистрация изменения капстроений (зданий, сооружений) в связи с вводом в эксплуатацию последней очереди строительства и (или) пускового комплекса (за исключением элементов благоустройства, являющихся отдельной очередью строительства или пусковым комплексом) (в случае, если они подлежат госрегистрации); не принято в эксплуатацию последнее из возводимых сооружений и (или) передаточных устройств (в том числе при возведении сооружений и (или) передаточных устройств с выделением очередей строительства и (или) пусковых комплексов), за исключением элементов благоустройства, являющихся отдельной очередью строительства или пусковым комплексом (в случае, если их госрегистрация не требуется); |

К земельным участкам, на которых отсутствуют капстроения, дополнительно относят земельные участки, целевое назначение которых изменено на целевое назначение для строительства и (или) обслуживания капстроений (зданий, сооружений).

Конкретизирована дата, от которой будут отсчитывать 3 года. Это дата принятия решения о предоставлении земельного участка (если решения нет — дата госрегистрации перехода права на землю) либо дата принятия решения об изменении целевого назначения земельного участка.

Кроме того, исключено применение ставки, увеличенной на коэффициент 3, в отношении земельных участков в период завершения строительства элементов благоустройства, которые являются отдельной очередью строительства или пускового комплекса.

С учетом нового определения земельных участков, на которых отсутствуют капстроения, обновлен и период исчисления земельного налога по ставке, увеличенной на коэффициент 3 (п. 6-1 ст. 243 НК, п. 132 ст. 2 Закона N 230-З):

| Абз. 18 п. 136 ст. 2 Закона N 141-З | П. 132 ст. 2 Закона N 230-З |

| Земельный налог за земельные участки, на которых отсутствуют капстроения, исчисляется организациями с применением ставок земельного налога, увеличенных на коэффициент 3 в соответствии с п. 12-1 ст. 241 НК, с 1-го числа первого месяца квартала, следующего за кварталом, в котором истек трехлетний период с даты принятия уполномоченным государственным органом решения, являющегося основанием для возникновения или перехода прав на земельный участок, по последнее число последнего месяца квартала, в котором:

произведена госрегистрация создания последнего из возводимых капстроений (зданий, сооружений) (в случае, если они подлежат госрегистрации); принято в эксплуатацию последнее из возводимых сооружений и передаточных устройств (в случае, если их госрегистрация не требуется) |

Земельный налог за земельные участки, на которых отсутствуют капстроения, исчисляется организациями (организациям) с применением ставок земельного налога, увеличенных на коэффициент 3 в соответствии с п. 12-1 ст. 241 Н, с 1-го числа первого месяца квартала, следующего за кварталом, в котором истек трехлетний период с одной из дат, определенных в абз. 8 п. 3 ст. 238 НК, по последнее число последнего месяца квартала, в котором:

произведена госрегистрация создания и (или) изменения капстроений (зданий, сооружений) в случаях, указанных в абз. 9 п. 3 ст. 238 НК; принято в эксплуатацию сооружение и (или) передаточное устройство в случаях, указанных в абз. 10 п. 3 ст. 238 НК |

Как и прежде, установлено, что бюджетные организации признаются плательщиками земельного налога за земельные участки, на которых отсутствуют капстроения (абз. 3 п. 131 Закона N 141-З, п. 127 ст. 2 Закона N 230-З, п. 1 ст. 237 НК).

Земельные участки, по которым применяется ставка земельного налога, увеличенная на коэффициент 3, не освобождают от земельного налога согласно законодательным актам и НК, если в них прямо не установлено иное. Ранее планировалось, что на такие участки не распространяются льготы только по п. 1 ст. 239 НК-2022 (абз. 13 п. 133 ст. 2 Закона N 141-З, п. 129 ст. 2 Закона N 230-З, п. 2-1 ст. 239 НК).

Сведения о земельных участках для целей применения ставки земельного налога, увеличенной на коэффициент 3, будут ежегодно поступать в МНС от республиканской организации по госрегистрации недвижимого имущества, прав на него и сделок с ним. Срок поступления — не позднее 10 января года, следующего за отчетным налоговым периодом (п. 132 ст. 2 Закона N 230-З, п. 21 ст. 243 НК).

Обратите внимание!

Земельный налог, который исчислен по ставке, увеличенной на коэффициент 3, организации не включают в затраты для целей налогообложения прибыли (п. 134 ст. 2 Закона N 230-З, подп. 3.5 ст. 245 НК).

Читайте этот материал в ilex >>*

*по ссылке Вы попадете в платный контент сервиса ilex