Ситуация

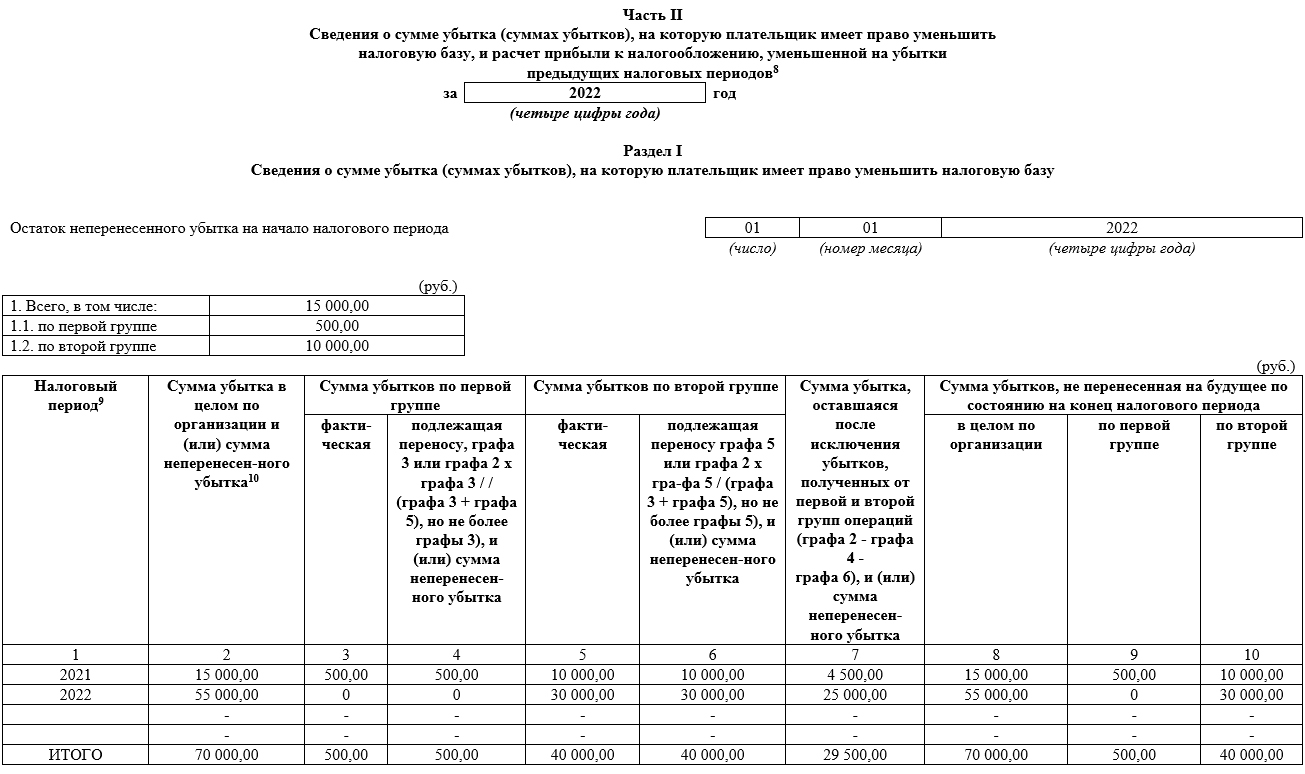

ООО «Альфа» по состоянию на 01.01.2022 имело убытки, определенные к переносу в будущем.

В 2021 году убыток к переносу определен в целом по организации в размере 15000 руб., в том числе:

— по 1-й группе операций в размере 500 руб.;

— по 2-й группе операций в размере 10000 руб.;

— от иных операций в размере 4500 руб..

В 2022 году убыток к переносу в целом по организации составил 55000 руб., в т.ч.:

— по 2-й группе операций убыток составил 30000 руб.;

— от иных операций сумма убытка равна 25000 руб.

В 2023 году определен убыток к переносу в будущем в сумме 80000 руб., в т.ч.:

— по 2-й группе операций убыток в размере 5000 руб.;

— от иных операций в размере 75000 руб.

Пояснение к заполнению

Раздел I части II декларации надо заполнять при представлении декларации за IV квартал при наличии в этом либо предшествующих налоговых периодах убытков, подлежащих переносу. Причем если у организации есть убытки, определенные к переносу, то этот раздел надо заполнять вне зависимости от того, переносится ли убыток на прибыль этого года, а также от того, планируется или нет такой перенос в будущем (п. 3 Инструкции N 2).

В декларации за 2022 год раздел I части II должен быть заполнен следующим образом:

Эти данные переносятся в декларацию за 2023 год.

В таблице «Остаток неперенесенного убытка на начало налогового периода» раздела I части II декларации за 2022 год отражаются «входящие» показатели перенесенных убытков прошлых лет — итоговые значения граф 8 — 10 раздела I части II декларации за 2022 год (подп. 47.1-1 Инструкции N 2).

В строке 1 в данном случае отразим убыток к переносу в целом по организации, полученный в 2021 — 2022 гг. Он составит 70000 руб. (15000 руб. + 55000 руб.). Эта же сумма отражена в итоговом значении графы 8 раздела I части II декларации за 2022 год.

В строке 1.1 укажем сумму 500 руб., поскольку убыток по 1-й группе получен только в 2021 году. Такая же сумма отражена в итоговом значении графы 9 раздела I части II декларации за 2022 год.

В строке 1.2 отразим сумму неперенесенного убытка, полученного по 2-й группе операций в 2021 и 2022 гг. Она составит 40000 руб. (10000 руб. + 30000 руб.). Этот показатель перенесем из итогового значения графы 10 раздела I части II декларации за 2022 год.

В графе 1 раздела I части II декларации за IV квартал 2023 г. отражается убыток за соответствующий налоговый период. В данном случае убыток к переносу определен за 2021, 2022 и 2023 годы, следовательно, в разделе I части II заполняются три строки за 2021, 2022 и 2023 годы. Данные в графы 2 — 7 по строкам за 2021 и 2022 гг. следует перенести из декларации за 2022 год. Показатели строки за 2023 год заполняются на основании данных раздельного учета выручки, затрат, внереализационных доходов и расходов за 2023 год (абз. 2, 3 ч. 1 п. 7 ст. 183 НК).

Показатели граф 8 — 10 раздела I части II декларации тоже заполняются в разрезе налоговых периодов. В данной ситуации организация не уменьшала прибыль за счет полученных убытков, следовательно (подп. 47.2 Инструкции N 2):

графа 8 раздела I части II = графе 2 этого раздела = 15000 руб. — по строке за 2021 год, 55000 руб. — по строке за 2022 год, 80000 руб. — по строке за 2023 год;

графа 9 раздела I части II = графе 4 = 500 руб. — по строке за 2021 год, 0 — по строке за 2022 год, 0 — по строке за 2023 год;

графа 10 раздела I части II = графе 6 = 10000 руб. — по строке за 2021 год, 30000 руб. — по строке за 2022 год, 5000 руб. — по строке за 2023 год.

Раздел II части II декларации за IV квартал 2023 г. в данном случае не заполняется.