Если основное средство выбывает с учета в связи с его ликвидацией, то помимо списания его остаточной стоимости у организации могут возникнуть и иные расходы. Они могут состоять из зарплаты рабочих, осуществлявших разборку ликвидируемого объекта, обязательных страховых отчислений от этой зарплаты, стоимости услуг сторонних организаций, если они привлекались к демонтажу, и других трат.

Рассмотрим на конкретном примере, как заполнить раздел I части I налоговой декларацию (расчета) по налогу на прибыль (далее — декларация) в случае ликвидации объекта основных средств.

Для упрощения заполнения декларации данные в ней приводятся без учета других операций и только за месяц, в котором производится списание (т.е. без нарастающего итога).

Ситуация

В октябре 2018 года руководством организации принято решение ликвидировать оборудование, дальнейшее использование которого в предпринимательской деятельности уже не эффективно (на его замену приобретено более мощное оборудование). Списываемое имущество учитывается в составе основных средств и относится к группе — «Машины и оборудование». Амортизация оборудования начислялась с сентября 2016 г. Срок полезного использования был уставлен 5 лет. Первоначальная стоимость основного средства составляет 7000 руб. Восстановительная стоимость 10213 руб., начисленная амортизация 4426 руб. Добавочный фонд, образованный в результате проведенных переоценок оборудования, составляет 2816 руб.

В сентябре 2016 г. организация при налогообложении прибыли учла в составе затрат инвестиционный вычет в размере 1400 руб. (20% от первоначальной стоимости оборудования). При разборке основного средства оприходованы пригодные запасные части и комплектующие на сумму 170 руб., металлолом на сумму 30 руб. Затраты на ликвидацию и демонтаж составили 150 руб. (все стоимостные показатели условные).

Организация применяет общую систему налогообложения, льгот не имеет и исчисляет налог на прибыль по ставке 18%.

Отражение в учете

В бухучете в октябре 2018 года отражены следующие суммы на счетах учета собственного капитала и финансовых результатов <*>:

| Содержание операции | Обороты по счетам | ||

| По дебету | По кредиту | Сумма, руб. | |

| Обороты по счетам учета собственного капитала | |||

| Списывается на нераспределенную прибыль сумма добавочного фонда, образовавшегося в результате ранее проведенных переоценок оборудования | 83 | 84 | 2816 |

| Обороты по счету 91 «Прочие доходы и расходы» | |||

| Списывается остаточная стоимость оборудования и расходы на его демонтаж <*>

(10213 — 4426 + 150) |

91-4 | 01, 60, 69, 70 и др. | 5937 |

| Приходуются металлолом, пригодные запасные части и комплектующие, полученные при разборке оборудования

(30 + 170) |

10-5, 10-6 | 91-1 | 200 |

| ———————————

<*> При списании оборудования НДС исчислять не требуется, поскольку операции по прочему выбытию основных средств не являются объектом обложения НДС. Вычет НДС восстанавливать не нужно <*>. |

|||

При налогообложении прибыли расходы, возникающие при демонтаже, ликвидации имущества, а также остаточная стоимость основных средств включаются во внереализационные расходы. Эти расходы учитываются при налогообложении на дату их отражения в бухгалтерском учете <*>.

В рассматриваемой ситуации при списании оборудования возникли не только расходы, но и доходы: в размере стоимости оприходованных запчастей и комплектующих, пригодных для дальнейшего использования, и металлолома. Стоимость материалов, полученных при разборке имущества, учитывается при налогообложении прибыли во внереализационных доходах как другие доходы плательщика при осуществлении своей деятельности, непосредственно не связанные с производством и реализацией. Такие доходы отражаются не позднее даты их получения <*>. В данном случае — при оприходовании запчастей, комплектующих и металлолома.

Обратите внимание!

Объект основных средств, по которому был применен инвестиционный вычет, списывается организацией с учета в связи с его ликвидацией, а не в связи с отчуждением или передачей в аренду. В таких случаях, несмотря на то, что с момента применения инвестиционного вычета не истек трехлетний срок, восстанавливать инвестиционный вычет в составе внереализационных доходов не нужно <*>.

Добавочный фонд по результатам переоценки объекта основных средств, списанный на нераспределенную прибыль (непокрытый убыток), не участвует в расчете налога на прибыль и в декларации не отражается.

Пояснения к заполнению декларации

Налоговая декларации (расчет) по налогу на прибыль заполняется по установленной форме и в порядке согласно Инструкции N 42.

Показатели в ней отражаются в рублях с точностью два знака после запятой <*>.

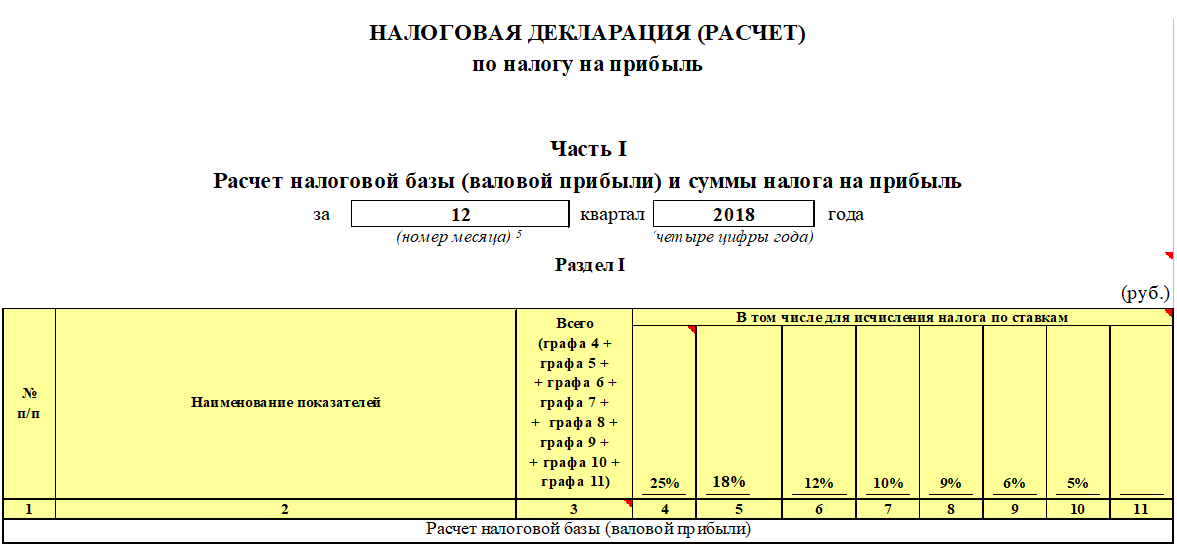

Оборудование списывается в октябре 2018 г., поэтому результаты хозопераций отражаются в декларации за IV квартал 2018 г., подаваемой не позднее 20 марта 2019 года <*>. При заполнении части I декларации в ячейке, предназначенной для проставления отчетного (налогового) периода, указывается номер последнего месяца отчетного квартала (в рассматриваемом случае это 12), а не номер квартала.

Так как организация исчисляет налог на прибыль по ставке 18%, то в данной ситуации числовые показатели строк декларации заполняются по графам 3 и 5 <*>.

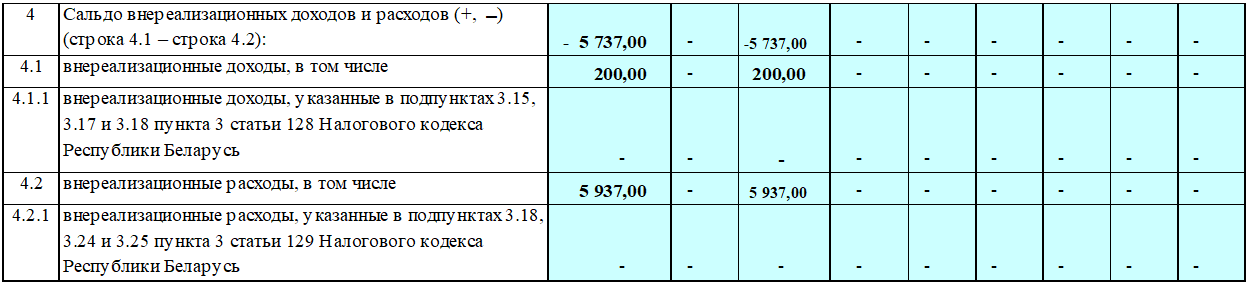

В разделе I части I декларации:

— по строке 4.1 отражаются внереализационные доходы. В данной ситуации в ней следует указать сумму 200 руб. (30 + 170) (обороты по кредиту субсчета 91-1);

— по строке 4.2 отражаются внереализационные расходы. Туда заносится сумма 5937 руб. (оборот по дебету субсчета 91-4).

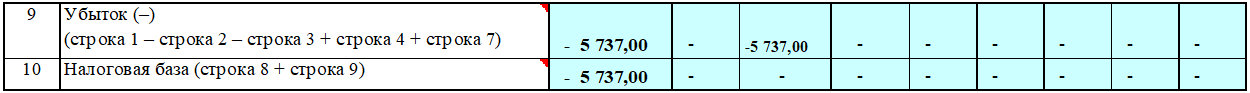

Сальдо внереализационных доходов и расходов от списания оборудования отражается в строке 4. Показатель этой строки может быть положительным (если стр. 4.1 > стр. 4.2) или отрицательным (если стр. 4.2 > стр. 4.1). В нашей ситуации в строке 4 указывается сумма «минус» 5 737 руб. (200 — 5937) руб.

Таким образом, без учета иных операций организации в рассматриваемом случае в результате списания оборудования получен убыток в размере 5 737 руб. Он отражается в строке 9 со знаком «минус».

Если бы от списания объекта была получена прибыль, то ее следовало бы отразить в строке 8.

В строке 10 указывается налоговая база (сумма строк 8 и 9). Строку 10 следует заполнять, начиная с графы 3. Если в этой графе стоит показатель с отрицательным значением, то графа 5 строки 10, а также строки 11 — 18 раздела I не заполняются <*>.

В рассматриваемой ситуации в графу 3 строки 10 заносится отрицательная сумма из строки 9 («минус» 5737), следовательно, графа 5 строки 10, строки 11 — 18 не заполняются.

Таким образом, по рассматриваемым операциям прибыли к налогообложению нет, налог на прибыль не исчисляется.

Обратите внимание!

В общем случае в разделе I части I декларации за IV квартал заполняется строка 23 по графе 3. Здесь отражается сумма налога на прибыль, уплачиваемая авансом. Она представляет собой результат суммирования показателей из раздела II «Расчет 2/3 суммы налога на прибыль за III квартал текущего налогового периода» и строки «IV квартал в размере 2/3 суммы налога на прибыль, исчисленной исходя из суммы налога на прибыль за III квартал» раздела III <*>.

Налог на прибыль за IV квартал 2018 г. уплачивается в следующем порядке <*>:

— авансовый платеж не позднее 22.12.2018 (рабочая суббота, на которую перенесен рабочий день с понедельника 24.12.2018 г.) <*>;

— доплата налога по итогам 2018 г. не позднее 22.03.2019 г.

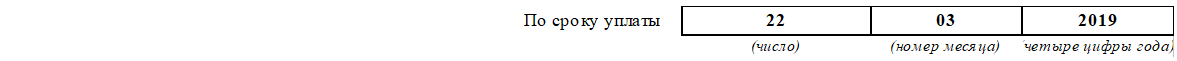

При заполнении декларации в конце раздела I части I в графе «по сроку уплаты» следует указать 22.03.2019.

…

…

…